2022 წელი ინვესტორებისთვის რთულად დაიწყო. იანვრის პირველი კვირიდან, როდესაც Dow Jones Industrial Average-მა და S&P 500-მა თავიანთ ყველა დროის მაქსიმუმებს მიაღწია, ორივე ინდექსი 10%-ით შემცირდა და კორექციის ტერიტორიაზე აღმოჩნდა.

იმავდროულად, ტექნოლოგიური აქციებით დატვირთულმა ინდექსმა – Nasdaq Composite-მა კიდევ უფრო დიდი ზარალი განიცადა. ნოემბერში რეკორდული მაჩვენებლის მიღწევის შემდეგ, ის 31%-ით შემცირდა და bear market-ზე აღმოჩნდა.

გაზრდილი ცვალებადობისა და არაპროგნოზირებადობის ფონზე ერთ-ერთი მთავარი კითხვა, რომელიც ინვესტორების გონებაში ტრიალებს არის შემდეგი: რამდენად დაეცემა საფონდო ბირჟა?

ეს ინდიკატორი კიდევ ბევრი ვარდნის შესაძლებლობაზე მიუთითებს

ამ კითხვაზე კონკრეტული პასუხი არ არსებობს. წინასწარ არასოდეს ვიცით, თუ როდის დაიწყება კორექცია, რამდენ ხანს გაგრძელდება ეს პროცესი ან რამდენად მკვეთრი იქნება ვარდნა. თუმცა, წვდომა გაგვაჩნია ეკონომიკურ მონაცემებზე, რომლებმაც, შესაძლოა, მოგვცეს მინიშნებები იმის შესახებ, თუ რამდენად დიდი ვარდნა მოელის Dow Jones-ს, S&P 500-ს და Nasdaq Composite-ს.

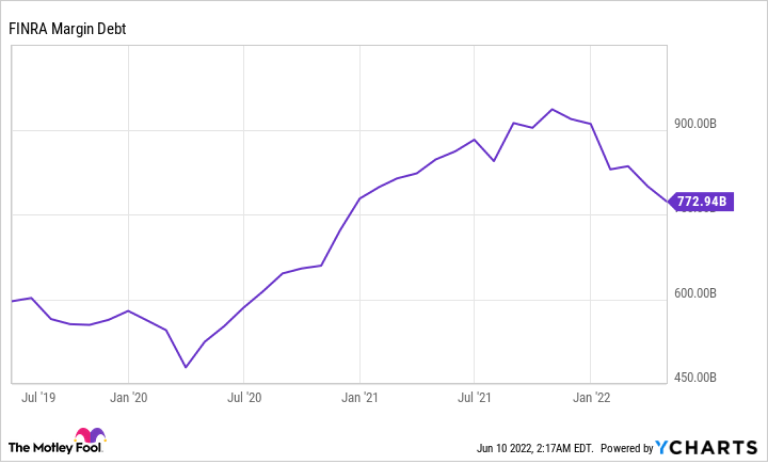

ერთი ინდიკატორი, შეიძლება, განსაკუთრებით გამოსადეგი იყოს იმის დასადგენად, თუ რამდენად დაბლა ჩაძირვის პოტენციალი გააჩნია საფონდო ბირჟას, ეს არის ზღვრული დავალიანება.

ზღვრული დავალიანება აღწერს იმ თანხებს, რომლებსაც ინვესტორები სესხად იღებენ, პროცენტით, ფასიან ქაღალდებში ინვესტირებისთვის ან მათზე ფსონის გასაკეთებლად. მიუხედავად იმისა, რომ ამ სესხის გამოყენებამ შეიძლება გაზარდოს მოგება, თუ ფასიანი ქაღალდის გადაადგილების სწორი მიმართულებით გააკეთებთ ფსონს, მას, ასევე, შეცდომის შემთხვევაში, თქვენი ზარალის სწრაფად გაზრდა შეუძლია. ზღვრული დავალიანებით არასწორი ფსონის გაკეთების შედეგად, შესაძლოა, თქვენმა ბროკერმა დამატებითი გირაოს ჩადება ან თქვენი პოზიციის ზარალის ლიკვიდაცია მოგთხოვოთ, ამას margin call ეწოდება.

მაგალითად, ზღვრული დავალიანება 1999 წლიდან 2000 წლამდე 80%-ით გაიზარდა. ამის შემდეგ კი dot-com-ის ბუმმა S&P 500-ს ღირებულების ნახევარი დააკარგვინა, ხოლო Nasdaq-ს – 75%.

და ბოლოს, 2020 წლის მარტიდან 2021 წლის მარტამდე, ზღვრული დავალიანება 72%-ით გაიზარდა. თუ ისტორიას დავუჯერებთ, S&P 500-მა, შესაძლოა, თავისი ღირებულების ნახევარი დაკარგოს.

რამდენიმე გაფრთხილება უნდა გახსოვდეთ

თუმცა არსებობს რამდენიმე გაფრთხილება, რომელიც უნდა გვახსოვდეს, როდესაც საფონდო ბირჟის მომავალი სვლების ინდიკატორად ზღვრულ დავალიანებას ვიყენებთ.

ფაქტორები, რომლებიც საფონდო ბირჟის კორექციასა და bear market-ს იწვევს, თითოეული მოვლენისთვის უნიკალურია. მაგალითად, 2000-იანი წლების დასაწყისში, dot-com-ის ბუმი გამოწვეული იყო dot-com-ის კომპანიებში ინვესტორების ირაციონალური სიმრავლით.

უოლ სტრიტს მოსწონს, როდესაც ისტორია „ირითმება“. რაც შეეხება ამჟამინდელ ვითარებას, როდესაც ფედერალური სარეზერვო სისტემა (Fed) მკაცრ მონეტარულ პოლიტიკას ატარებს და ინფლაცია 40-წლიან მაქსიმუმზეა, პრეცედენტი არ არსებობს. ეს ყველაფერი კი კიდევ უფრო ამძაფრებს გაურკვევლობას.

კიდევ ერთი გაფრთხილება, რომელიც უნდა გვახსოვდეს ის არის, რომ რაც არ უნდა პირქუში იყოს პროგნოზები, აშშ-ის სამივე ძირითადმა ინდექსმა ყველა წინა კორექცია, თუ bear ბაზარი გადალახა. მიუხედავად იმისა, რომ ზოგიერთ ვარდნას, შესაძლოა, აღსადგენად საკმაოდ დიდი დრო დასჭირდეს, ისტორია ცალსახად გვიჩვენებს, რომ აქციების ყიდვა და მათი ხანგრძლივად შენახვა, როგორც წესი, ის სტრატეგიაა, რომელიც ფულის გამომუშავებაში გვეხმარება.

Bear Market-ის დროს ინვესტირების რამდენიმე ჭკვიანური გზა არსებობს

დოლარის ღირებულების გაშუალედება არის შესანიშნავი საინვესტიციო სტრატეგია, რომელიც რეგულარულ ინტერვალებში კონკრეტული თანხების ინვესტირებას გულისხმობს და არ აქვს მნიშვნელობა, თუ რა ღირს ესა თუ ის აქცია მოცემულ მომენტში. ეს სტრატეგია ინვესტირების პროცესიდან ემოციებს გამორიცხავს, რაც მაღალი ცვალებადობის პირობებში განსაკუთრებით მნიშვნელოვანია. დოლარის ღირებულების გაშუალედების სტრატეგიის დროს გამოყენებული შუალედები თქვენზეა დამოკიდებული, ეს შეიძლება იყოს ყოველკვირეული, ყოველთვიური, კვარტალური და სხვა შუალედებით ინვესტირება. მნიშვნელოვანია, რომ განსაზღვროთ და დაიცვათ კონკრეტული განრიგი.

ასევე, შეიძლება, კარგი არჩევანი იყოს დივიდენდური აქციების შეძენა. კომპანიები, რომლებიც დივიდენდებს იხდის, ხშირად, დროში გამოცდილია. გარდა ამისა, კვლევებმა აჩვენა, რომ დივიდენდური აქციები გრძელვადიან პერსპექტივაში არადივიდენდურ აქციებს სჯობნის.

ძირითადი საჭიროების კომპანიების აქციები, ასევე, შეიძლება, bear ბაზრის დროს კარგი არჩევანი იყოს. მაგალითად, რა მდგომარეობაშიც არ უნდა იყოს ბაზარი, ფაქტი, რომ ადამიანები ავადდებიან და სამედიცინო დახმარებას საჭიროებენ – არ იცვლება. ეს ქმნის მოთხოვნის საბაზისო დონეს წამლების მწარმოებლებზე, სამედიცინო მოწყობილობების მწარმოებლებზე და ჯანდაცვის სერვისების პროვაიდერებზე.

კიდევ ერთი მაგალითია ელექტროენერგიის კომპანიების აქციები. სახლის მესაკუთრეები არ შეცვლიან ელექტროენერგიის მოხმარების ჩვევებს მხოლოდ იმიტომ, რომ საფონდო ბირჟას არასახარბიელო 2 თვე ჰქონდა.

მზარდი პოტენციალის აქციებიც კი, შესაძლოა, ჭკვიანური არჩევანი იყოს. კვლევებმა აჩვენა, რომ, რეალურად, ეკონომიკური სისუსტის პერიოდებში მზარდი პოტენციალის აქციების წარმადობა ღირებულებითი აქციებისას აღემატება.

არ აქვს მნიშვნელობა, თუ რამდენად დაეცემა საფონდო ბირჟა, ისტორია გვეუბნება, რომ გრძელვადიანი პერსპექტივის მქონე ინვესტორები, საბოლოოდ, დაჯილდოვდებიან.