კომპანიებმა, რომლებიც ფულის მოზიდვას აქციების გაყიდვით ცდილობს, შეიძლება ინვესტორებს ორი სხვადასხვა სახის აქცია – ჩვეულებრივი და პრივილეგირებული შესთავაზოს. ორივე მათგანი შეიძლება ღირებული ინვესტიცია იყოს და ძირითად ბირჟებზე ორივეს პოვნა შეგიძლიათ.

პრივილეგირებულ და ჩვეულებრივ აქციებს შორის მთავარი განსხვავება ისაა, რომ პრივილეგირებული აქციები უფრო მეტად მოქმედებს როგორც ობლიგაციები – განსაზღვრული დივიდენდითა და გამოსყიდვის ფასით, ხოლო ჩვეულებრივი აქციების დივიდენდები ნაკლებად გარანტირებულია და კომპანიის წარუმატებლობის შემთხვევაში ზარალის მეტ რისკს შეიცავს. რა თქმა უნდა, ჩვეულებრივ აქციებს ფასის ზრდის გაცილებით მეტი პოტენციალი გააჩნია.

მიუხედავად იმისა, რომ სახელწოდებიდან გამომდინარე თითქოს პრივილეგირებული აქცია უკეთესი ინვესტიციაა, რეალურად, არჩევანი თქვენს მიზანზეა დამოკიდებული: შემოსავალი ახლა ან გრძელვადიანი ანაზღაურება მომავალში. ქვემოთ მოყვანილი ცხრილი გვიჩვენებს ძირითად განსხვავებებს ჩვეულებრივ და პრივილეგირებულ აქციებს შორის.

| ფაქტორი | ჩვეულებრივი აქცია | პრივილეგირებული აქცია |

| ზრდის პოტენციალი | თითქმის უსაზღვრო | შემოიფარგლება გამოსყიდვის ღირებულებით, გარდა კონვერტირებადი პრივილეგირებული აქციებისა |

| კლების პოტენციალი | შეიძლება $0-მდე შემცირდეს | შეიძლება $0-მდე შემცირდეს, მაგრამ ეს ნაკლებად სავარაუდოა |

| ფასის მერყეობა | უფრო დრამატული მოძრაობები | ნაკლებად დრამატული მოძრაობები |

| უფრო შესაფერისია | გრძელვადიან პერსპექტივაზე ორიენტირებული ინვესტორებისთვის | მაღალ დივიდენდურ შემოსავალზე ორიენტირებული ინვესტორებისთვის |

| კლასების რაოდენობა | როგორც წესი ერთი, მაგრამ ზოგჯერ მეტი, თუ საჭიროა ხმის მიცემის სპეციალური უფლება | ხშირად მრავალი, შეზღუდვის გარეშე. დამოკიდებულია იმაზე, თუ რამდენის გაცემა შეუძლია კომპანიას |

ჩვეულებრივი აქცია

ჩვეულებრივი აქციები კომპანიაში წილობრივ საკუთრებას წარმოადგენს. ბევრი კომპანია ექსკლუზიურად გამოსცემს ჩვეულებრივ აქციებს და საფონდო ბირჟებზე გაცილებით მეტი ამ ტიპის აქცია იყიდება, ვიდრე პრივილეგირებული.

ჩვეულებრივი აქციის მფლობელები ხმის მიცემის პრინციპით ირჩევენ დირექტორთა საბჭოს და განსაზღვრავენ კომპანიის კორპორაციულ პოლიტიკას. ზოგიერთ კომპანიას რამდენიმე კლასის ჩვეულებრივი აქციები გააჩნია, სხვადასხვა კლასების აქციები განსხვავებული რაოდენობის ხმის მიცემის უფლებას იძლევა.

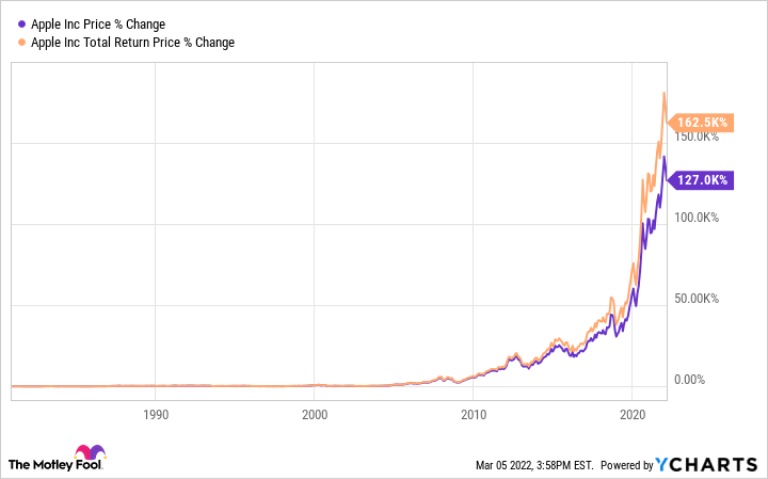

ჩვეულებრივი აქციების ყველაზე მიმზიდველი მახასიათებელია ის, რომ ის არის საკუთრების წილი კომპანიაში. მისი ღირებულება შეიძლება დროთა განმავლობაში მკვეთრად გაიზარდოს, რადგან კომპანია იზრდება, უფრო დიდი, მომგებიანი და ღირებული ხდება. ამან შეიძლება ინვესტორებისთვის უზარმაზარი ანაზღაურება შექმნას. მაგალითად, აი, რამდენად გაიზარდა Apple-ის აქციების ფასი საჯარო ასპარეზზე გამოსვლის შემდეგ:

Apple-ის IPO-ში ჩადებული $1,000-ის მოცულობის ინვესტიციის ღირებულება 2022 წლის მარტის მდგომარეობით $127,000 იქნებოდა. ამას თუ კომპანიის მიერ გადახდილ დივიდენდებს დაამატებთ, მთლიანი ანაზღაურება $162,500-ს გაუტოლდება. ასევე, იყო შემთხვევები, როდესაც მოკლე პერიოდებში Apple-ის აქციების ფასი მკვეთრად დაეცა. ეს არის რისკის ნაწილი ჩვეულებრივი აქციებისა, რომლებიც ბევრად უფრო არასტაბილურია, ვიდრე პრივილეგირებული აქციები.

კომპანიის ლიკვიდაციის შემთხვევაში ჩვეულებრივი აქციების მფლობელებს აქვთ კომპანიის აქტივებზე წვდომის უფლება მხოლოდ მას შემდეგ, რაც პრივილეგირებული აქციის მფლობელებისა და სხვა კრედიტორების წინაშე ვალდებულები იქნება დაკმაყოფილებული. ჩვეულებრივი აქციების მფლობელების მზადყოფნა საკუთარ თავზე აიღონ ზარალის რისკი, თუ კომპანიის მდგომარეობა გაუარესდება კომპენსირდება დიდი შემოსავლის პოტენციალით, იმ შემთხვევაში, თუ მოვლენები დადებითად განვითარდება. კომპანიის დამფუძნებლები და დასაქმებულები, როგორც წესი, ჩვეულებრივ აქციებს ფლობენ.

პრივილეგირებული აქცია

პრივილეგირებული აქციები ხშირად უფრო მეტად მუშაობს როგორც ობლიგაციები, ვიდრე ჩვეულებრივი აქციები. პრივილეგირებული აქციების დივიდენდური სარგებელი ხშირად ბევრად აღემატება ჩვეულებრივი აქციების დივიდენდურ ანაზღაურებას და ფიქსირებულია გარკვეული განაკვეთით. ჩვეულებრივი აქციების დივიდენდები შეიძლება შეიცვალოს ან თუნდაც სრულიად გაუქმდეს. პრივილეგირებულ აქციას ასევე აქვს განსაზღვრული გამოსყიდვის ფასი, რომელსაც კომპანია საბოლოოდ გადაიხდის მის გამოსასყიდად. ეს გამოსყიდვის ღირებულება, ისევე როგორც ობლიგაციების შემთხვევაში, ზღუდავს ინვესტორებს იმაში, თუ რამდენს გადაიხდიან ისინი პრივილეგირებული აქციებისთვის.

სახელწოდება „პრივილეგირებული“ მომდინარეობს ამ ტიპის აქციის სამი უპირატესობიდან:

- პრივილეგირებული აქციების მფლობელები იღებენ ანაზღაურებას მანამ, სანამ კომპანია ჩვეულებრივი აქციების მფლობელებს დივიდენდებს გადაუხდის.

- პრივილეგირებული აქციების მფლობელები, როგორც წესი, უფრო მაღალ დივიდენდურ შემოსავალს იღებენ, ვიდრე ობლიგაციების ან ჩვეულებრივი აქციების მფლობელები.

- კომპანიის გაკოტრების შემთხვევაში, ჩვეულებრივი აქციების მფლობელების ვალდებულებები კმაყოფილდება მას შემდეგ, რაც კომპანია პრივილეგირებული აქციების მფლობელების წინაშე არსებულ ვალდებულებებს შეასრულებს.

სხვა სიტყვებით რომ ვთქვათ, პრივილეგირებული აქციები უფრო შესაფერისია ინვესტორებისთვის, რომლებიც უფრო უსაფრთხო დივიდენდებზე და ზარალის დაბალ რისკზე არიან ორიენტირებულნი.

პრივილეგირებული აქციების ორი მთავარი მინუსი იმაში მდგომარეობს, რომ ისინი ხმის მიცემის უფლებას არ გვაძლევს და, ამასთან, მათი მოგების პოტენციალი შეზღუდულია. კომპანიას შეუძლია ერთზე მეტი კლასის პრივილეგირებული აქციები გამოსცეს. თითოეულ კლასს შეიძლება განსხვავებული დივიდენდური სარგებელი, გამოსყიდვის ღირებულება და გამოსყიდვის თარიღი ჰქონდეს.

ასევე, კომპანიებს კონვერტირებადი პრივილეგირებული აქციების გამოშვებაც შეუძლია. გარდა პრივილეგირებული აქციების ნორმალური ატრიბუტებისა, კონვერტირებადი პრივილეგირებული აქციები აქციონერებს აძლევს უფლებას, გარკვეულ პირობებში ისინი ჩვეულებრივ აქციებად აქციონ.

ინვესტორების უმეტესობა აქციებს გრძელვადიანი ზრდისთვის ყიდულობს, ამიტომ, უფრო დიდი პოტენციალის გამო, ჩვეულებრივ აქციებში ინვესტირება, როგორც წესი, უკეთესი არჩევანია. მთავარია გაითვალისწინოთ თქვენი უნარი და სურვილი, შეინარჩუნოთ აქციები მრავალი წლის განმავლობაში და ყურადღება არ მიაქციოთ ცვალებადობას, რომელმაც შეიძლება გამოიწვიოს ზარალი, თუ აქციებს ვარდნის პერიოდში გაყიდით.

თუ საკუთარ თავზე ნაკლები რისკის აღება გსურთ, მაშინ თქვენთვის შესაფერისი პრივილეგირებული აქციებია, უბრალოდ გახსოვდეთ, მიუხედავად იმისა, რომ პრივილეგირებული აქციები, ჩვეულებრივთან შედარებით, უფრო უსაფრთხოა, ის მაინც არ არის ისეთი უსაფრთხო, როგორც ობლიგაციები.

ეს არ არის ფინანსური რჩევა. ვაჭრობა/ინვესტირება დაკავშირებულია მაღალ რისკებთან და იმ შემთხვევაშიც კი, თუ რეკომენდაციების შესაბამისად არის განხორციელებული, შესაძლოა, გამოიწვიოს არსებითი დანაკარგები, ისევე როგორც – მოგება. ამიტომ, დეტალურად უნდა გააანალიზოთ, რამდენად მისაღებია ვაჭრობა/ინვესტირება თქვენი ფინანსური მდგომარეობის გათვალისწინებით და შეგიძლიათ თუ არა, აიღოთ თანხის დაკარგვის მაღალი რისკი. ვაჭრობის/ინვესტირების განხორციელება არანაირი ფორმით არ უზრუნველყოფს მოგებას.