ათასობით აქციის, ობლიგაციისა და ურთიერთდახმარების ფონდის არსებობის ფონზე სწორი ინვესტიციების შერჩევა შეიძლება გამოცდილი ინვესტორისთვისაც კი დამაბნეველი იყოს. თუმცა ეს არის უმთავრესი ნაბიჯი, რომელიც თქვენ მიერ სიმდიდრის დაგროვების შესაძლებლობას მნიშვნელოვნად განსაზღვრავს. როგორ უნდა მოვიქცეთ? მხოლოდ აქციების შერჩევაზე ფოკუსირების ნაცვლად, აქციების, ობლიგაციებისა და ურთიერთდახმარების ფონდების სწორი ნაზავის შექმნაზე უნდა იფიქროთ. სწორედ ეს წარმოადგენს თქვენს აქტივთა განაწილებას. დღევანდელ სტატიაში განვიხილავთ ხუთ ყველაზე მნიშვნელოვან საკითხს, რომელიც ამ ტექნიკის შესახებ უნდა იცოდეთ.

რა არის აქტივთა განაწილება?

აქტივთა განაწილება არის საინვესტიციო პორტფელის ტექნიკა, რომელიც მიზნად ისახავს რისკების დაბალანსებას აქტივების ძირითად კატეგორიებად დაყოფით, როგორიცაა ნაღდი ფული, ობლიგაციები, აქციები, უძრავი ქონება და დერივატივები (სხვადასხვა საბაზისო აქტივისგან წარმოებული ფინანსური ინსტრუმენტი). აქტივების სხვადასხვა კლასს ანაზღაურებისა და რისკის განსხვავებული დონე გააჩნია, ამიტომ თითოეული მათგანი დროთა განმავლობაში განსხვავებული ქცევით ხასიათდება. მაგალითად, მაშინ, როდესაც აქტივის ერთი კატეგორიის ღირებულება იზრდება, შეიძლება მეორე შემცირდეს ან უფრო ნაკლებად გაიზარდოს.

ზოგიერთი კრიტიკოსი ამ ბალანსს უღიმღამო შემოსავლის რეცეპტად აღიქვამს, მაგრამ ინვესტორების უმრავლესობისთვის, ეს საუკეთესო დაცვაა დიდი დანაკარგებისგან. ფინანსური პროფესიონალების უმრავლესობას შორის კონსენსუსს წარმოადგენს მოსაზრება, რომ აქტივთა განაწილება არის ერთ-ერთი ყველაზე მნიშვნელოვანი გადაწყვეტილება, რომელსაც ინვესტორები იღებენ.

არ არსებობს მარტივი ფორმულა, რომელიც თითოეული ინდივიდისთვის აქტივთა სწორი განაწილების პოვნაში დაგვეხმარება, თუმცა შეგვიძლია გამოვყოთ ხუთი პუნქტი, რომლებიც აქტივების განაწილებისას ძალიან მნიშვნელოვანია.

- რისკი vs ანაზღაურება

რისკისა და ანაზღაურების ურთიერთდამოკიდებულება არის ძირითადი საკითხი, რომელსაც აქტივთა განაწილება ეხება. მარტივია იმის თქმა, რომ მაქსიმალური ანაზღაურება გსურთ, მაგრამ ამისთვის უბრალოდ უმაღლესი პოტენციალის მქონე აქტივის შერჩევა გამოსავალი არ არის.

1929, 1981, 1987 წლებში ბაზრის კრახები და უფრო ახალი, 2007-2009 წლების გლობალური ფინანსური კრიზისი არის შესანიშნავი მაგალითი იმისა, რომ მხოლოდ ყველაზე მაღალი პოტენციური ანაზღაურების მქონე აქციებში ინვესტირება გონივრული სამოქმედო გეგმა არ არის. ის, რაც ხარბ ინვესტორებს წარმატებული კოლეგებისგან განასხვავებს, რისკსა და ანაზღაურებას შორის ურთიერთდამოკიდებულების აწონ-დაწონის უნარია.

- პროგრამული უზრუნველყოფა და გამოკითხვა

პროგრამული უზრუნველყოფა ფინანსური დაგეგმვისთვის და გამოკითხვები, რომლებიც ფინანსური მრჩევლების ან საინვესტიციო ფირმების მიერ არის შექმნილი, შეიძლება სასარგებლო იყოს, მაგრამ მხოლოდ მათ არასოდეს დაეყრდნოთ. მაგალითად, არსებობს ერთი ძველი წესი, რომლის მიხედვითაც 100-ს უნდა გამოაკლოთ თქვენი ასაკი, რათა დაადგინოთ, პორტფელის რა ნაწილს უნდა მოიცავდეს აქციები. ამ წესის მიხედვით, თუ, მაგალითად, 40 წლის ხართ თქვენი დანაზოგის 60% აქციებში უნდა დააბანდოთ. არსებობს ამ წესის ვარიაციები, რომლებიც ამ ტოლობაში 100-ის ნაცვლად 110-ის ან 120-ის გამოყენებას გულისხმობს იმის გათვალისწინებით, რომ სიცოცხლის საშუალო ხანგრძლივობა კვლავ იზრდება. როდესაც ინდივიდი უახლოვდება საპენსიო ასაკს, იგი აქტივთა კონსერვატიულ განაწილებაზე უნდა კონცენტრირდეს, რათა საკუთარი დანაზოგის დაცვა შეძლოს.

მაგრამ სტანდარტული გეგმები და წესები ხშირად არ ითვალისწინებს სხვა მნიშვნელოვან ინფორმაციას ინდივიდის შესახებ, როგორიცაა, არის თუ არა ის მშობელი, დაოჯახებულია თუ არა და ა. შ. სხვადასხვა მზა გამოკითხვა ეფუძნება მარტივ კითხვებს, რომლებიც არ ასახავს თქვენს ფინანსურ მიზნებს და სხვა მნიშვნელოვან ასპექტებს.

- გაიაზრეთ თქვენი მიზნები

ჩვენ ყველას გვაქვს მიზნები. მიუხედავად იმისა, თუ რა არის თქვენი დანიშნულების პუნქტი — საპენსიო ფონდის შექმნა, დასასვენებელი სახლის შეძენა, შვილების განათლების საფასურის გადახდა ან უბრალოდ ახალი ავტომობილის ყიდვა, ეს ყველაფერი თქვენს აქტივთა განაწილების გეგმაში უნდა გაითვალისწინოთ.

მაგალითად, თუ თქვენი მიზანი პენსიაზე მშვიდად გასვლაა და ამისთვის ჯერ კიდევ 20 წელი გაქვთ, საფონდო ბირჟის მოკლევადიან რყევებზე არ უნდა ინერვიულოთ. მაგრამ თუ გყავთ შვილი, რომლის უნივერსიტეტის საფასურის გადახდა დაახლოებით 5 წელიწადში მოგიწევთ, შეიძლება უფრო უსაფრთხო, ფიქსირებული შემოსავლის მქონე აქტივებზე კონცენტრირება მეტად გონივრული იყოს.

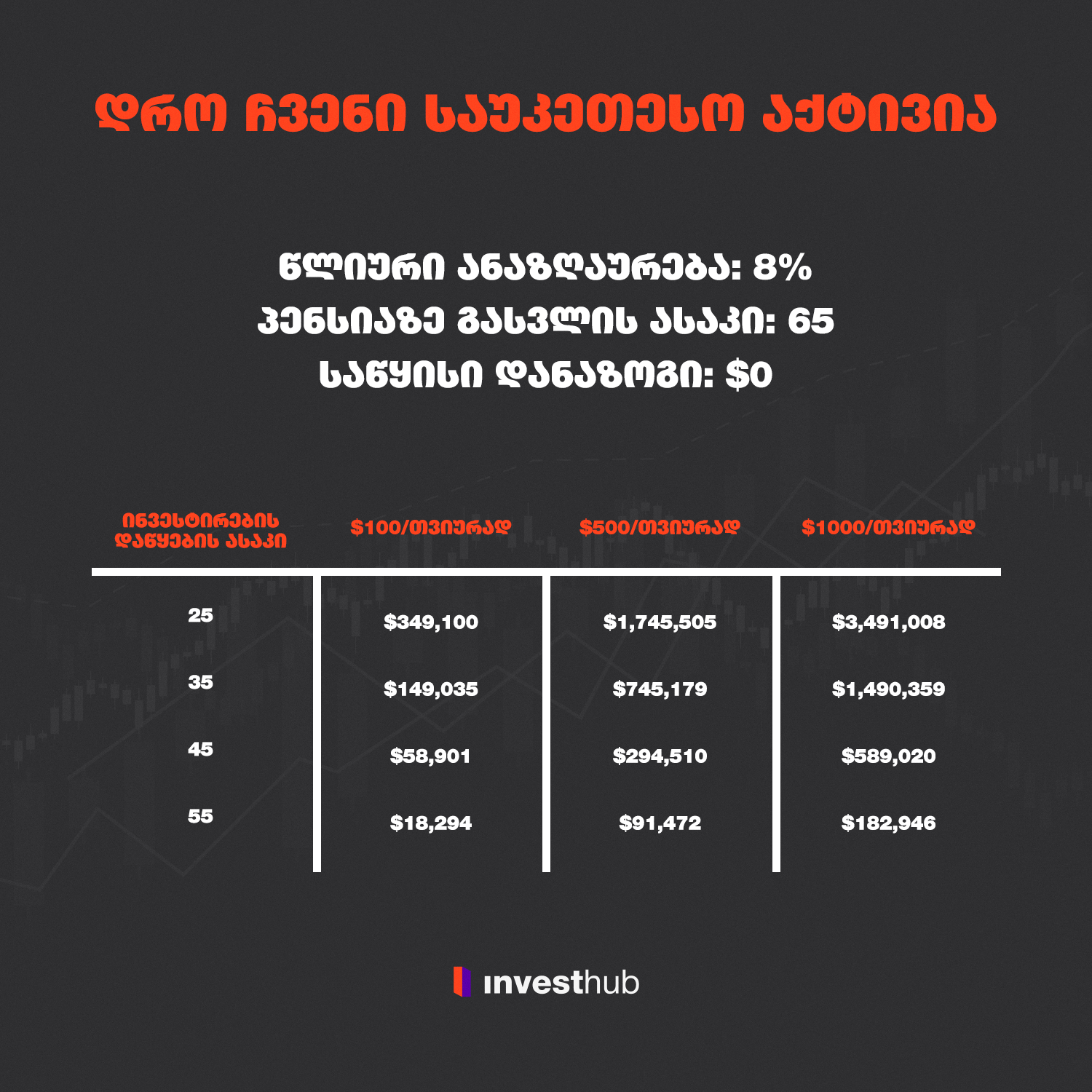

- დრო თქვენი საუკეთესო მეგობარია

პენსიისთვის დაზოგვის გადადება გრძელვადიან პერსპექტივაში რეალურად ძვირი დაგიჯდებათ. თუ თქვენი მიზანია 65 წლის ასაკისთვის $1 მილიონი გქონდეთ და მოელით 7%-ის ტოლ საშუალო წლიური ანაზღაურების მაჩვენებელს, თვეში $403-ის დაზოგვა დაგჭირდებათ, თუ 25 წლიდან დაიწყებთ. მთელი ამ დროის განმავლობაში საპენსიო ანგარიშზე $193,440-ს შეიტანთ, ხოლო დარჩენილ $806,560-ს კი საინვესტიციო შემოსავლები შეადგენს.

მაგრამ თუ დაზოგვას 30 წლამდე ვერ დაიწყებთ, სხვა პირობების უცვლელობის შემთხვევაში, თქვენი მიზნის მისაღწევად თვეში $582-ის დაზოგვა მოგიწევთ. ამ პირობების გათვალისწინებით, საპენსიო ანგარიშზე $51,000-ით მეტის შეტანა დაგჭირდებათ.

ლეგენდარული ინვესტორი — უორენ ბაფეტი “Buy and Hold” საინვესტიციო სტრატეგიის (აქციების ყიდვას და მათი დიდი ხნის განმავლობაში ფლობას გულისხმობს) მქადაგებელი, რადგან მას კარგად ესმის დროისა და რთული პროცენტის ძალა. რთული პროცენტის მექანიზმი მოქმედებს მაშინ, როდესაც ფული, რომელსაც ინვესტიციებიდან იღებთ, თავად იწყებს კიდევ უფრო მეტი ფულის გამომუშავებას. წარმოიდგინეთ, რომ $1,000 მოცულობის ინვესტიციას დებთ და წლიურ 10%-იან ანაზღაურებას იღებთ. პირველ წელს მიიღებთ $100-ს. თუ $100-ის რეინვესტირებას განახორციელებთ, ახლა თქვენ მიიღებთ $1,100-ის 10%-ს . მომავალ წელს მიიღებთ $1,210-ის 10%-ს და ა. შ. ქვემოთ მოცემულ ფოტოზე ნათლად ჩანს, თუ რამდენად მნიშვნელოვანია დრო და რთული პროცენტი ინვესტირებისას.

- უბრალოდ გააკეთეთ ეს!

მას შემდეგ რაც აქციების, ობლიგაციების და სხვა ინვესტიციების სწორ ნაზავს განსაზღვრავთ, დროა, მოქმედებაზე გადახვიდეთ. პირველი ნაბიჯი არის იმის გარკვევა, თუ როგორია თქვენი საინვესტიციო პორტფელის მიმდინარე განაწილება.

მაგალითად, აქციებისა და ობლიგაციების პროცენტული განაწილების დანახვა საკმაოდ მარტივია, მაგრამ არ დაგავიწყდეთ იმის განსაზღვრა, თუ რა ტიპის აქციებს ფლობთ — მცირე, საშუალო და დიდი კაპიტალიზაციის. გარდა ამისა, თქვენი ობლიგაციები ვადიანობის მიხედვით უნდა დაალაგოთ — მოკლე, საშუალო ან გრძელვადიანი. ურთიერთდახმარების ფონდები შეიძლება უფრო პრობლემური იყოს. ფონდის სახელწოდება ყოველთვის არ მოგვითხრობს სრულ ამბავს. ამ შემთხვევაში თქვენ უფრო ღრმად უნდა გაერკვეთ იმაში, თუ რისგან შედგება თითოეული ფონდი.

დასკვნა

თქვენი აქტივების გადასანაწილებლად ერთი სტანდარტული მეთოდი არ არსებობს. ინდივიდუალური ინვესტორები ინდივიდუალურ გადაწყვეტებს საჭიროებენ. ამასთან, უნდა გაითვალისწინოთ, რომ აქტივთა განაწილება არ არის ერთჯერადი მოვლენა, ესაა პროცესი, რომელიც რეგულარულად უნდა გაიმეოროთ.